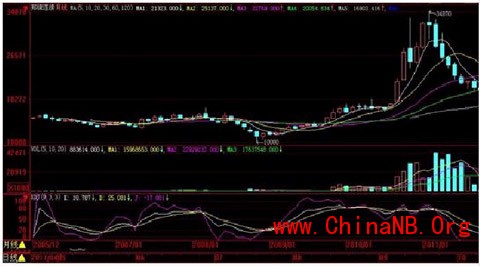

郑棉的日线观察,短线技术KDJ指标还将向下寻求探底,将带动郑棉的价格中枢向下移动。均线看,郑棉日线的第一支撑位在19519;第二支撑位19384;第三支撑位在18272;郑棉的日线第一压力位在20390;第二压力位20795;第三压力位21132。

郑棉的月线观察,月度KDJ指标已经在低位,D线指标也已经在25附近,常理来说,当D线指标在20一线,将是绝对安全区。均线系统看,棉花6连阴的走势后,曾一度在8月收出月度红线,9月却再度收出阴线。从月度的布林通道线看,9月份的阴线跌破了布林中轨线,如果10月份不能收在中轨线之上,郑棉走势将进入长时间的中轨与下轨的通道运行,可能将寻求下轨线的支撑。而下轨线的未来支撑位在15000-16000之间。从现在的价格看,市场价格还有4000-5000的距离才能获得月度布林线下轨的强支撑。

六、影响棉花走势的原因分析

利空:

(一)全球棉花种植的增长,产量增长,相对应的是因世界性的债务危机而造成的市场需求的紧缩。

(二)美元是否重拾升值通道。如果美元继续贬值,虽然能够增加美国产品的全球竞争力。但是由于也美元的贬值,打压了美国本地的投资吸引力。由于美国本土的投资吸引力下降,美元不能大量回流美国投资,美国实体经济无法增加美国就业岗位,这种恶性循环将继续造成美国的高失业率。对于急于寻求连任的奥巴马将是个沉重打击,将直接影响明年的连任选举。

而欧债危机的推波助燃,美元的升值或将成为必然,但是美元的升值将直接打压大宗市场产品价格,棉花价格也将向下运行。

(三)中国经济是否能够成功软着陆。现在预计中国全年的CPI将在5.7-6.0左右。远远高于年初的政府工作会议制定4.0的指标。未来的一年看,中国金融市场将继续负利率。意味着宏观经济面在未来的一段时间不会放松调控之手。直到金融转变为正利率或者0利率。或者CPI值低于4.0。预计在2012年下半年CPI值才可能回落至4.0附近。

(四)全球经济放缓。国际货币基金组织(IMF)发布的全球经济展望报告中,IMF 大幅下调了全球经济增长预期。今年美国的经济将仅增长1.5%,远低于6 月时预期的2.5%;明年的经济增长预期则由2.7%降至1.8%。发达经济体今年的经济增长率由此前预计的2.2%下调至1.6%,明年的增长率由此前的2.6%下调至1.9%。新兴及发展中经济体的经济增长率同样遭遇下调,据IMF报告,该组织预计今年该地区的增长率将达到6.4%,明年将达到6.1%,6 月时的预测分别为6.6%及6.4%。IMF 还预计,中国今年的经济增速将达到9.5%,低于6 月时预测的9.6%,明年经济将增长9.0%,同样低于6月时预测的9.5%。

(五)2011年通过中国棉花协会预计的数据看全国棉花产量738万吨,同比增长11%。全球棉花主产国多数丰收,供给略大于需求,棉价有一定下行压力。2011年度全国植棉面积8018万亩,同比增长4.1%。

据中棉协8月的调查显示,预计2011年度全国棉花产量738万吨,同比增长11%。预计棉花需求仍维持在1000万吨。相比2010年没有增长。

利好:

(一)未来的一段时间将是欧债危机解决的关键时间点位。各个国家注入流动性还将继续。因为针对现在的危机,西方国家没有更好的解决方法。高福利造成的西方居民懒惰与享受,低层次的劳动岗位无人问津,被发展中国家居民占据。而西方国家的高新技术和金融企业的高薪白领岗位在投资饱和岗位饱和发展缓慢的背景下,增加就业困难。这倒逼政府继续量化宽松,迫使货币贬值。继续制造价格泡沫。大宗商品货币价值中枢将被货币泡沫太高,价格将难以大幅回落。

(二)美国QE3是否将推出,推出的条件。美国连续推出的两期量化宽松政策,促使美元大幅贬值。但是在欧债危机泛滥的情况下,美元资产的安全性显现。美联储投放的货币被世界各国继续大量储备。依旧造成美国本土市场的美元匮乏,货币供应量不足。难以挽救美国经济。

未来QE3的推出或将伴随的是美联储的加息,以便吸引外来投资和货币留在本土的策略。美元或将在加息的状态下向下贬值,继续支持大宗商品的价格高位。

(三)国内经济软着陆成功,三季度国内GDP数据为9.1,经济软着陆迹象开始显现。未来一年中国经济软着陆成功,国内宏观金融将放宽政策。新一轮的经济增长将展开。

(四)未来中国不太可能像美国那样国家大量补贴棉农,所以,今后棉田面积很难增长,面积将维持在8000万亩左右,总产700万吨上下。而总需求量将维持在1000-1100万吨。缺口将长期存在,每年大量进口棉花将成为现实。